|

МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ ТЕХНИЧЕСКОГО АНАЛИЗА Сальников Олег Вячеславович Основные методы технического анализа подразделяются на графические и аналитические. С помощью графических методов сигналы для покупки и продажи можно увидеть визуально на графике цен. К этим методам относят: построение

линий поддержки и сопротивления, линий

тренда; определение

классических фигур; японские

свечи; волновая

теория Эллиотта. 1) Построение

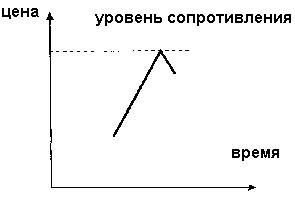

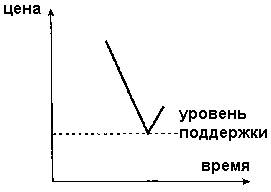

линий поддержки и сопротивления Линия поддержки - горизонтальная линия, соединяющая важнейшие ценовые минимумы (уровни поддержки) на графике движения цен (рис. 1 ). Линия сопротивления - горизонтальная линия, соединяющая важнейшие ценовые максимумы (уровни сопротивления) на графике движения цен (рис. 2). Чем больше точек служат основой этих линий, тем стабильнее они будут. Существование этих линий является психологическим феноменом. Смысл этих линий в том, что при приближении к линии сопротивления находится все меньше желающих купить, силы «быков» ослабевают, а «медведей», наоборот, растут. Большинство фигур в техническом анализе построены на основе линий поддержки и сопротивления. Использование линий сопротивления и поддержки состоит в установке приказов на продажу вблизи линии сопротивления и установке приказов на покупку вблизи линии поддержки. Линия

тренда - прямая

линия, проведенная через области

максимальных значений цен в случае

падающего тренда и через области

минимальных значений цен в случае

растущего тренда. Эта линия показывает

направление тенденции. В случае ее прорыва

происходит смена тенденции. Не всякий

прорыв может оказаться реальным. Часто

встречаются ложные прорывы, после которых

цена возвращается обратно за линию тренда.

Помочь отличить действительный пробой от

ложного помогают индикаторы, используемые

а техническом анализе. Прорыв может

считаться действительным, если цена

находится вне линии тренда на протяжении

двух дней и отклонилась от линии тренда

более чем на 3%. Рис.

1. Уровень сопротивления для растущего

тренда

Рис.

2. Уровень поддержки падающего тренда 2) Фигуры

технического анализа Фигуры

технического анализа - это устойчивые

повторяющиеся модели на графиках цен.

Существуют модели разворота тенденции и

модели продолжения тенденции. К наиболее

распространенным моделям разворота

относят такие модели как «голова-плечи», «тройная

вершина», «двойная вершина», «шип», «блюдце».

К моделям продолжения тренда относят

модели «нисходящий треугольник», «восходящий

треугольник», «флаг», «вымпел», «клин». Фигура

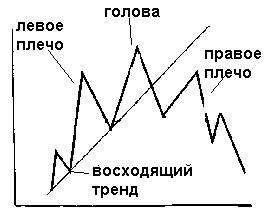

«голова-плечи» (рис. 3) показывает

ослабление силы «быков» и смену тренда с

растущего на падающий. В точке головы тренд

меняется, и линия поддержки со второго раза

пробивается. Сигналом

для формирования такой фигуры становится

пробитие восходящего тренда.

Подтверждением формирования этой фигуры

является уменьшение объема торгов во время

головы и отскока вверх на втором плече и

увеличение объемов при возобновлении

снижения. Фигура

«перевернутые голова-плечи» выглядит

также, только она перевернута и показывает

смену падающего тренда на растущий.

Рис.

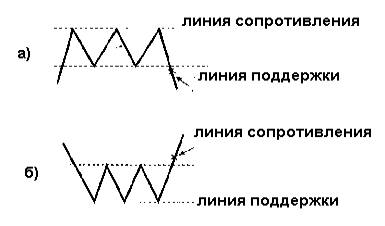

3. Фигура «голова-плечи» Фигура «тройная вершина» показывает неспособность «быков» пробить линию сопротивления, ослабление их силы и смену тренда с растущего на падающий (рис. 4). Фигура «двойная вершина» формируется аналогично «тройной вершине». В этом случае «быки» пытаются пробить линию сопротивления всего два раза и после этих попыток отступают (рис. 5).

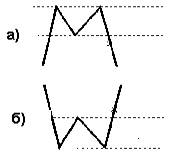

Рис.

4. а) «тройная

вершина» б)

«тройное дно» Рис.

5. а) «двойная

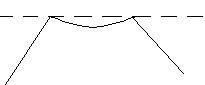

вершина» б) «двойное дно» Фигура «блюдце» (рис. 6) означает, что силы «быков» недостаточны и после слабой попытки пробить линию сопротивления происходит смена тенденции на понижательную.

Рис.

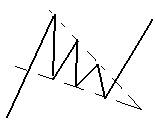

6. Фигура «блюдце» Фигура «восходящий

треугольник» (рис. 7)

показывает возрастающую силу «быков» и

ослабевающую силу «медведей». В конечном

счете, происходит пробой линии

сопротивления.

Рис.

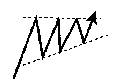

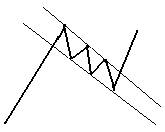

7. Фигура «восходящий треугольник» Фигура «вымпел»

(рис. 8) показывает продолжение тенденции. В

случае повышательной тенденции еще до

выхода из треугольника можно рассчитывать

на продолжение растущего тренда.

Рис.

8. Фигура «вымпел» Фигура «флаг» (рис. 9) обычно формируется после резкого роста. Чаще всего он появляется в середине тенденции. Его характеризуют низкие объемы торгов, которые резко возрастают после прорыва.

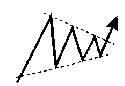

Рис.

9. Фигура «флаг» Фигура «клин» (рис. 10) представляет собой треугольник, формирующийся против основной тенденции. После схождения, как правило, происходит прорыв в направлении основной тенденции.

Рис.

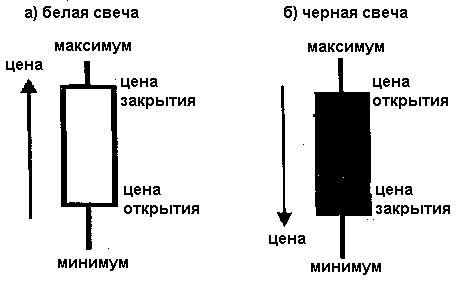

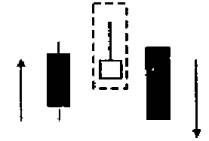

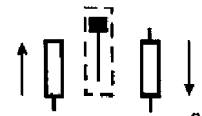

10. Фигура «клин» 3) Японские

свечи Японская свеча - это своеобразный способ изображения итогов торгов на какой-либо период в виде свечи. Если свеча изображается белой, то цена закрытия выше цены открытия, если свеча черная, то цена закрытия ниже цены открытия (рис. 11). Рис.

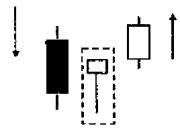

11. Схемы японских свечей Черные свечи преобладают на падающем тренде, белые свечи преобладают на растущем тренде. В техническом анализе существует особый подход, который называется "свечной анализ". Определенные свечи или их комбинации, по мнению сторонников этого подхода, позволяют предугадать разворот тенденции. Такими фигурами является, например, фигура «молот» (рис. 12). Эта свеча, которая появляется на дне медвежьего тренда, и нижняя тень у которой в два раза больше тела свечи, а верхний хвост отсутствует или минимален. Аналогичная свеча, у которой верхняя тень в два раза больше тела свечи, называется «перевернутый молот». Она также показывает смену падающего тренда.

Рис. 12. Фигура «молот» Фигура, которая проявляется на максимуме растущего тренда, и у которой верхняя тень в два раза больше тела, называется «падающая звезда» (рис. 13). Она свидетельствует о смене тренда на падающий.

Рис. 13. Фигура «падающая звезда» Фигура «висельник» (рис. 14) - аналог «падающей звезды», только в этом случае нижняя тень в два раза больше тела.

Рис. 14. Фигура «висельник» Существует фигура «медвежье поглощение», которая проявляется на растущем тренде и сигнализирует о его смене. Аналогичным образом, только наоборот, формируется фигура «бычье поглощение». Существуют также модели для трех и четырех свечей. 4)

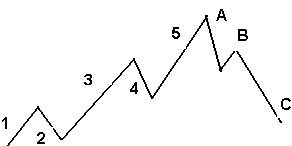

Волновая теория Эллиотта Согласно этой теории любой ценовой цикл на рынке состоит из восьми волн (рис. 15). Растущий цикл проходит в своем развитии пять волн роста (1,2,3,4,5) и три волны падения (А, В, С).

Рис.

15. Базисный пятиволновый цикл Каждая

из этих крупных волн, в свою очередь,

состоит также из нескольких волн меньшего

масштаба. 1,3,5 - импульсные волны; 2,4 -

корректирующие. Как правило, только одна из

импульсных волн заметно больше двух других.

Обычно, это бывает вторая волна, тогда можно

ожидать, что пятая волна по размеру будет

равна первой. Четвертая волна, согласно

этой теории, никогда не опускается ниже

вершины первой волны. В

основе математических расчетов о длинах

волн лежат числа Фибоначчи. Аналитические

методы - методы,

предполагающие математическое вычисление

определенных индикаторов и их последующий

анализ. Эти

методы основываются на вычислении на

основе данных о ходе предшествующих торгов

различных индикаторов. Эти индикаторы

определенным образом модифицируют

существующие данные и позволяют в

большинстве случаев строить новые графики

этих производных значений для их

последующего анализа. Следует отметить, что в настоящее время все индикаторы высчитываются не вручную, а с помощью разнообразных программ технического анализа. Наиболее известной из этих программ является Metastock. Появление подобных программ привело к повышению популярности технического анализа. К наиболее часто используемым аналитическим методам относят: скользящие

средние; полоса

Болинджера -

каналы изменения цен; трендовые

индикаторы; осцилляторы; объемные

индикаторы. 1) Скользящие

средние Скользящие средние - наиболее часто используемый метод, в основе которого лежит сглаживание кривой котировок путем усреднения значения цен за предыдущие периоды. Обычно для расчета средних используют цены закрытия. Различают три вида скользящих средних: а) простая скользящая средняя - график средних цен, рассчитанных как сумма цен за определенный период, поделенных на порядок скользящей средней (количество используемых цен). Например, если цены за последние пять дней составили 3 руб., 3,10 руб., 3.05 руб., 3.08 руб., 3,12 руб., то простая скользящая средняя составит (3+3,1+3,05+3,08+3.12)/5=3,07 руб. б)

взвешенная скользящая средняя - график

средних цен, взвешенных по какому-либо

принципу. Обычно более поздней цене

придается больший вес. Например,

пятидневная скользящая средняя может

рассчитываться с весами 1, 2, 3, 4, 5. Тогда

взвешенная средняя для нашего примера

составит 3.087 руб. в)

экспоненциальная скользящая средняя -

средняя, которая определяется как сумма

предыдущей скользящей средней и разницы

текущей цены с предыдущей скользящей

средней, умноженной на коэффициент k=2/(n+l).

Эта скользящая средняя придает больший вес

более поздним значениям и учитывает все

предыдущие цены с момента ведения графика. Скользящие

средние сглаживают незначительные для

тренда колебания и показывают истинное

направление тренда. Растущая линия

показывает растущий тренд. В этом случае

линия скользящей средней находится ниже

ценового графика. Снижающаяся линия

показывает падающий тренд. Точка

пересечения скользящей средней с ценовым

графиком считается точкой смены тенденции. Если

скользящая средняя пересекает ценовой

график снизу вверх, то это означает начало

падающего тренда. Если скользящая средняя

пересекает ценовой график сверху вниз, это

свидетельствует о начале растущего тренда. Скользящие

средние предназначены для использования на

ярко выраженном трендовом рынке. При

боковом тренде со слабыми колебаниями

скользящие средние будут давать много

ложных сигналов. Порядок

скользящих средних подбирается к каждому

графику индивидуально. Часто для

определения смены тренда используют

несколько скользящих средних. 2) Полоса

Болинджера Полоса Болинджера представляет собой ценовой канал, состоящий из двух линий: верхней и нижней. Нижняя линия получается путем вычитания из скользящей средней среднеквадратического отклонения, умноженного на определенный коэффициент. Верхняя получается сложением скользящей средней с произведением среднеквадратического отклонения и коэффициента K. ВВ

- = МА - K*а ВВ + = МА + K*а, где MA – скользящая средняя, а - среднеквадратическое отклонение. Суть

этой полосы состоит в том, что 95% должно

находиться внутри диапазона, ограниченного

этими линиями, а 5% - вне нарисованного

коридора. Для этого выбирается подходящее

значение коэффициента K.

Полоса Болинджера помогает понять, являются ли цены в настоящий момент относительно высокими или относительно низкими. Для принятия решения о совершении операции на основе полосы Болинджера следует дождаться, когда цена выходит за пределы полосы, а затем возвращается обратно. Если происходит пробой верхней линии, это свидетельствует о силе повышательной тенденции, когда ценовой график входит обратно в диапазон, это показывает, что повышательная тенденция выдохлась. То же самое с нижней линией. Часто

кривую Болинджера используют в сочетании с

другими индикаторами. 3)

Трендовые индикаторы а)

Гистограмма конвергенции-дивергенции (гистограмма

MACD) MACD

строится следующим образом. Из «быстрой»

экспоненциальной скользящей средней (как

правило, 12-дневной) вычитается «медленная»

(26-дневная). Получается так называемая «быстрая

линия» (линия MACD).

Затем полученный результат снова

экспоненциально сглаживается (с периодом 9),

чтобы получить «медленную линию», которая

также называется сигнальной. Сигнальная

линия, как правило, изображается пунктиром.

Если «быстрая линия» находится выше

сигнальной («медленной линии»), это

означает доминирование на рынке «быков». Обычно в качестве сигнала для смены тренда используется пересечение «быстрой линии» (линии MACD) с сигнальной линией («медленной линией»). Если происходит пересечение сверху вниз, то тренд меняется с растущего на падающий и наоборот. При пересечении сигнальной линией гистограммы возникает сигнал возможной смены тренда. Часто на графике изображают разницу между «быстрой линией» и сигнальной линией. Эта разница изображается в виде столбиков и называется гистограммой MACD. На неё накладывают сигнальную линию. Если гистограмма MACD больше нуля, то на рынке растущий тренд, и наоборот. Когда гистограмма MACD равна нулю, это значит, линия MACD и сигнальная линия пересеклись. Если происходит рост гистограммы вместе с ростом цен, то это явное свидетельство «бычьего» тренда. Наиболее сильным сигналом является расхождение направления тренда MACD и ценового графика. Обычно максимум гистограммы MACD свидетельствует о сильном «бычьем» тренде. Но если ценовой график растет, а максимум гистограммы MACD находится ниже предыдущего максимума, то, скорее всего, скоро начнется снижение цен. Если новый максимум выше предыдущего, то тренд продолжает оставаться «бычьим». Аналогичный сигнал подается на падающем тренде. б)

Дирекционная система. Она

строится на основе двух графиков

дирекционных индикаторов: DMI

+ и DMI

-. Дирекционные

индикаторы рассчитываются следующим

образом. Сначала рассчитывается

направленное движение (НД). НД - это часть

сегодняшнего ценового диапазона,

находящаяся вне вчерашнего ценового

диапазона. Различают направленное движение

вверх (НД +) и направленное движение вниз (НД

-). Если, например, вчера диапазон по акции

составлял 3,00 руб.—3,10 руб. и вчерашняя цена

закрытия составила 3,06 руб., а сегодня 3,06 руб.-3,12

руб., то НД + = 0,02 руб., а НД - = 0,00 руб. Следующим шагом является определение действительного диапазона (ДД) рынка. Это число, наибольшее из следующих значений: расстояние

между сегодняшним максимумом и минимумом, расстояние

между сегодняшним максимумом и вчерашней

ценой закрытия; расстояние

между сегодняшним минимумом и ценой

закрытия. В

приведённом примере ДД будет равен 3,12 руб. -

3,06 руб. = 0,06 руб. Дирекционный индикатор равен частному от деления направленного движения и действительного диапазона. DMI

- = 0,00 руб./0,06 руб.=0. DMI+ = 0,02 руб./0,06 руб.=0,33. Эти

индикаторы показывают, насколько сильно

изменилась цена по сравнению с предыдущим

ценовым диапазоном. Полученные

дирекционные линии экспоненциально

сглаживаются с периодом 13. Анализ

полученных линий производится следующим

образом: при повышающемся тренде DMI+

находится выше DMI

-. Это является сигналом на покупку. При

понижающемся тренде ситуация меняется на

противоположную. Если обе линии расходятся,

то это является доказательством силы

тренда, если они сходятся, то тренд либо

затухает, либо готовится развернуться. 4) Осцилляторы Все вышеописанные методы хорошо работают на трендовых рынках. Однако часто возникают ситуации, когда тенденция не прослеживается явно. Для этого используют так называемые осцилляторы. Это индикаторы, которые предвосхищают разворот рынка, а также показывают состояние перепроданности и перекупленности на боковом тренде. Среди наиболее известных осцилляторов можно выделить: момент; индекс

относительной силы; стохастические

линии. Момент вычисляется как разность между ценами через определенный временной интервал (n). М = Рt - Рt-n Если кривая момента выше нуля, то тренд растущий. В момент, когда график момента опускается ниже нуля, тренд может измениться на понижающийся. Часто

график момента нормализуют, деля его на

наибольшую достигнутую амплитуду. Таким

образом, график момента ограничивается

значениями -1 и +1. При приближении к одному

из этих значений вероятность смены

тенденции резко повышается. Индекс относительной силы. Этот индикатор - один из наиболее часто используемых в техническом анализе. RSI

=100- (100/(l+RS)), где

RS=AU/AD, где AU - среднее значение закрывшихся выше предыдущих цен за определенный период, AD - среднее значение закрывшихся ниже цен за определенный период. Этот индикатор колеблется в диапазоне от 0 до 100 и отражает силу «бычьих» и «медвежьих» тенденций. Этот индикатор является опережающим. Обычно для принятия решений рисуют две линии: на уровне 30 и 70. Их называют справочными линиями. При пересечении верхней линии снизу вверх, а затем обратно, рынок считается перекупленным, следовательно нужно продавать, и наоборот. Сильным

сигналом является расхождение индекса RSI

и ценового графика. Особенно сильным

сигналом считается расхождение, когда

индикатор не пересекает справочную линию, а

цена достигает своего максимума или

минимума. Это сигнал к смене тренда. Стохастические линии. В анализе применяют две стохастические линии: «быструю» (%К) и «медленную» (%D). Они рассчитываются следующим образом: %K

= 100*((P-L)/(H-L), %d = 100 * CL3/HL3 где Р- цена закрытия, Н - максимальная цена за период. L - минимальная цена за период. CL3 - трехдневная сумма P-L, HL3 - трехдневная сумма H-L. Стохастические линии также имеют границы, равные 0 и 100. Справочные лини для них чаще всего задают равными 20 и 80. При нахождении этих линий выше 80 пунктов рынок считается перекупленным, при нахождении ниже 20 пунктов – перепроданным. При использовании осцилляторов следует учитывать то, что они хорошо показывают себя в боковом тренде, но могут давать много ложных сигналов при четко выраженном растущем или падающем тренде. 5) Индикаторы объема Объем считается важной составляющей при техническом анализе. Рост объема обычно подтверждает силу тенденции, и наоборот. Во многих индикаторах в расчет принимается объем как одна из компонент. Самым

известным является индикатор балансового

объема (OBV).

Его суть состоит в том, что к индикатору

прибавляется объем, если происходит рост на

рынке. Если происходит снижение, то объем

вычитается. График

этого индикатора также свидетельствует о

продолжении тенденции или ее смене. Если

индекс достигает критических значений, то

рынок, скорее всего, будет продолжать

двигаться в направлении тренда. Важным

сигналом является расхождение индикатора

балансового объема и графика цен. В заключение раздела следует отметить, что методы технического анализа очень часто применяются комплексно. Одни методы работают в бестрендовых ситуациях, другие - наоборот. Одни методы являются дополняющими и подтверждающими другие. На основе этих методов многие участники рынка строят торговые системы, которые автоматически подают сигналы на покупку или продажу при срабатывании тех или иных индикаторов. Среди большинства аналитиков популярен следующий подход. С помощью фундаментального анализа выбирается ценная бумага, а с помощью технического анализа выбирается время для ее покупки.

|